【不定期更新】利益率25%超! 松井証券 投信工房実績とポートフォリオ ~運用期間5年以上、180万以上運用中~

投信工房の実績とポートフォリオについてです。

こちらは2017年8月から積み立てしています。

※かなり長い期間更新できず、申し訳ありませんでした。全然元気に投資はしています。

年利率7%以上の高利率で運用中(2022年10月時点)

投信工房を使うメリット

私は松井証券の投信工房で積み立て投資をしています。この投信工房を使う理由は以下の2つです。

・各資産の割合が見やすく、管理しやすい

・手数料ゼロで簡単にリバランスができる(現在は停止中)

投信工房についての詳細は下の記事でまとめていますので、

よく分からないという方はこちらを参照ください。

最初は5,000円から積み立てでしたが、

徐々に増額していて、

2019年1月から毎月20,000円に変更、

2019年8月からは毎月30,000円に変更、

2020年1月からは毎月35,000円に変更、

2021年3月からは毎月4,5000円(31,950円*)に変更、

2021年5月からは毎月46383円(33,333円*)に変更、

2022年6月からは毎月43383円(33,333円*)に変更しました。

(*積立NISA対象額。MAXの33,333円設定完了!)

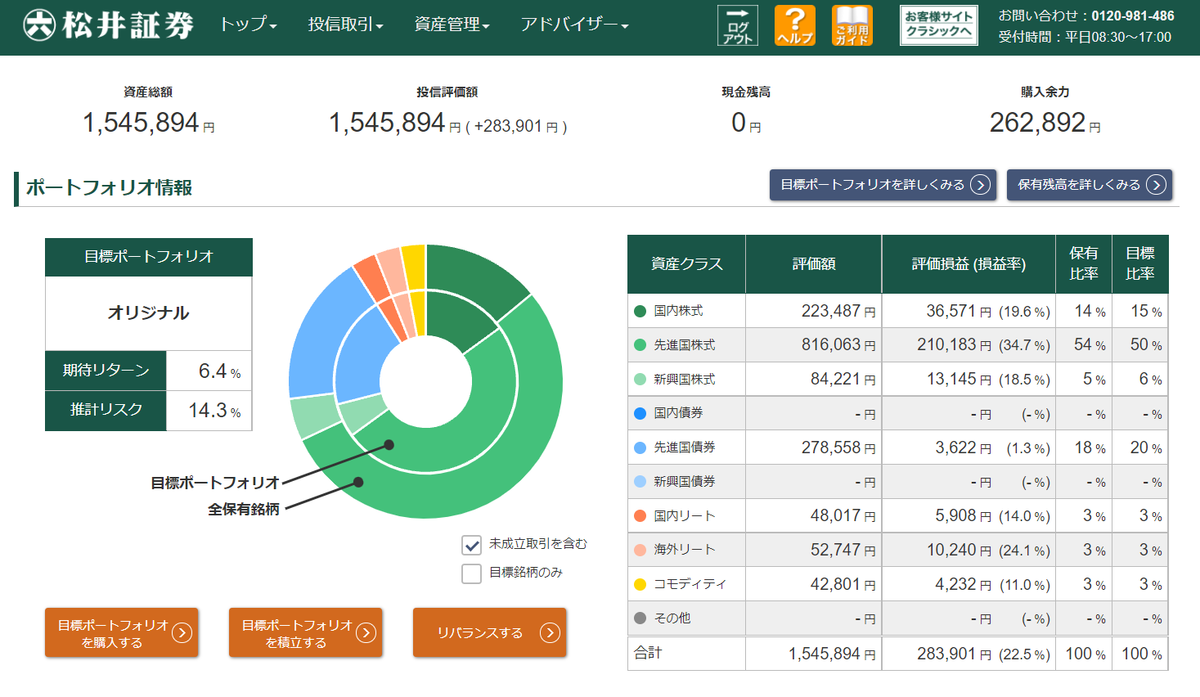

運用実績

2022年9月実績

ちょっと実績確認が遅れたため、9月末の数値ではなく、10月の某日のデータになります。+22.6%で約36万円のプラスです。運用開始以来の成績は+7.3%、直近1年は-1%(!)と不調ですが、巷で暴落と言われている割には資産は減っていないです。確か、およそ1年前で37万円くらいプラスになっていたと思うので、ほぼ減らしてはいないです。円安のおかげではありますが、それでも全然余裕はあります。ちなみに、先進国債券の為替ヘッジありのものをポートフォリオから除外したので、およそ20万円くらい資産の押し下げ効果が出てしまっています(積立額の低下もその影響)です。当面売却はしないですが、積立投資から外れるので、リストからは除いています(現状は6%くらいマイナス。笑)。

ちなみに、例年は1月にリバランス実施してます。リバランスは年1回実施するように組み込んでありますので、私の意志は介在していません。

⇒停止中。全ポートフォリオが+であり、リバランスで一部利確されると税金が引かれるor積立NISAから特定口座に変わるため長期目線でのリターンが悪化します。

また、ポートフォリオを一部いじりました。具体的には国内債券の削除と先進国債券の比率減および先進国株式の比率増です。さらに、先進国株式を一部S&P500(米国株式)に置き換えを始めています。理由は後で記載します。

尚、各資産はそれぞれ増減を繰り返しつつも、全体的には少しずつ増加しています。

また、ブログの最後に直近数か月の実績を張り付けるようにしました。ご興味あれば見てみてください。各資産の変化が分かりやすいかと思います。

利用料0円!ロボアドバイザーが資産運用をトータルサポート◆松井証券の『投信工房』◆ ![]()

これまでの推移

2022年1月に下がっているのは、データの抽出方法の関係でこの段階から為替ヘッジありの先進国債券の評価額が抜けているせいです。分かりにくくて恐縮ですがご了承ください(後ほど、先進国債券を除外してグラフは作り直します)。

開始当初からしばらくは安定しませんでしたが、2020年5月以降は比較的資産総額が安定して投資金額を上回るようになってきました。一度コロナショックで大暴落したはずなのですが、金額ベース(青線)だとあまり資産が減っているようには見えないですね。評価損益率(赤線)では分かりやすいですが。おそらく資金が少なかったことが要因の一つです。このことから、積立初期の暴落は全然怖くないことが分かりますね。

暴落からのV字回復は大勝利!!(笑)ってところですね。暴落中の低価格での積み立てに加えて、金融緩和による株価上昇の恩恵もしっかり受けています。しかし、最近の上がり方は異常かも。暴落の可能性はゼロではありませんが、コツコツ積立するのみなので慌てず見守っていく予定です。尚、数値が細かくて分かりにくいかと思って、実績の数字は載せるのを止めました。

実は何度かポートフォリオ再構築しています…何冊か本読んで勉強して、他の投資家の方のやり方も参考にしています。ある程度形は決まりましたが、まだ微調整中です。直近2021年5月にもポートフォリオを見直して、S&P500のインデックスファンドを追加、今月から積み立てていきます。ちなみに、最初は訳も分からず信託報酬高いファンドが入っていたりしたので、かなり無駄をしています。笑

失敗している部分も折を見て、紹介できたらと思っています。

今後の予定

今後の運用方針ですが、何もなければ変わらずこの設定のまま積立を続ける予定です。当初は、コロナショックのような暴落が万が一発生した場合は先進国債券を解約し、そのお金で半年かけて株式関連の投信を徐々に買い足していくことを考えていましたが、円高なのでスポット購入は控えています。

ポートフォリオについて

気づいた方も多いと思いますが、ポートフォリオ設定について

目標ポートフォリオはオリジナル

です。

特に、新興国債券はゼロになっています。

元のポートフォリオは当時の分散投資の積極型(リスク5)でした。

それと今の筆者のポートフォリオを対比すると、

国内株式 17% ⇒ 15%(-2%)

先進国株式 26% ⇒ 50%(+22%&+2%)*1*3

新興国株式 10% ⇒ 6%(-4%)

国内債券 5% ⇒ 0%(-3%&-2%)*1*2

先進国債券 13% ⇒ 20%(+7%&+2%&-2%)*2*3

新興国債券 10% ⇒ 0%(-10%)

国内リート 1% ⇒ 3%(+2%)

海外リート 15% ⇒ 3%(-12%)

コモディティ3% ⇒ 3%

*1)2020年11月に微修正実施(±1%)。

*2)2021年2月に目標ポートフォリオ修正実施(±2%)

*3)2021年3月に目標ポートフォリオ微修正実施(±2%)

これだと分かりにくいかもですが、

リート分⇒株式

というところが大きな変更点です。

リート減は筆者のただの趣向なので特に気にしないでください。

ちなみに、リターンとリスクも比較しますと、

分散投資の積極型(リスク5)

リターン 6.2%

リスク 14.9%

筆者ポートフォリオVer.1(2020年10月修正)

リターン 6.4%

リスク 15.7%

筆者ポートフォリオVer.2(2021年2月修正時)

リターン 6.7%

リスク 14.5%

筆者ポートフォリオVer.3(2021年3月修正時)

リターン 6.8%

リスク 14.8%

※Ver.2、3は算出時期が異なるので、単純比較はできない点ご注意ください!

Ver.1は一見すると、リターンが上がってリスクも上がってよりハイリスクにしただけに見えます。しかし、ここで見逃している項目があります。

(Ver.2は結果的にリターンが上がり、リスクも下がっています)

それは…

信託報酬

です。

それぞれ

分散投資の積極型(リスク5):0.3511%

筆者ポートフォリオVer.1:0.1898%

筆者ポートフォリオVer.2:0.1616%

筆者ポートフォリオVer.3:0.1592%

たかが0.2%程度ですがバカになりません。

毎月1万円、30年積み立ての場合、期待リターンの差が0.1%あっても10万円くらい差がでます。単純に報酬分リターンが減っていると考えてもらえばイメージしやすいかと思います。

ただ、新興国債券も最近は

iFree新興国債券インデックス

などの信託報酬が低いファンドも出ているので、そちらをポートフォリオに組み込むのもありかもしれません。

ただし、債券をポートフォリオに組み込む意味はリスク低下のためなのでリスクの高い新興国債券を入れる必要があるかは議論の余地があるとも思っています。単純に分散投資すると考えればいいんですかね?中リスク、中リターン?みたいな枠として??

答えが出ていませんが、とりあえず筆者な入れずに積み立てる予定です。

(2021年2月追記)

~国内債券については、期待リターンが低すぎ、信託報酬とトントンか手数料負けしていたため、債券は先進国債券のみにしました。~

(2021年3月追記)

~積立額増に伴い、積立NISAの上限が見えてきたので株式割合を上げました。~

(2021年6月追記)

~先進国株式の中身にS&P500のインデックスファンドを追加して割合を変えました。~

ポートフォリオ解説

筆者運用銘柄(2021年6月時)

下の2019年のものと比較すると、いろいろ変わっていて面白いかもです(例えばですが、同じ銘柄でも信託報酬が変わってます)。

筆者運用銘柄(2019年9月設定時)

ちょっと銘柄の細かい話もしようかと思います。

国内株式

国内株式は、「ニッセイTOPICSインデックスファンド」を毎月積み立てています。似たファンドで「eMAXUS Slim国内株式(TOPIX)」とかもあります。選んだ理由は簡単です。純資産がそこそこあって、信託報酬が安いのがココしかなかったから。他は新しすぎて純資産少なくて手を出しにくかったんです。

本当は国内株式の割合をもう少し下げたい(7%くらい)のですが、為替リスクもあるので少し多めに持っています。

先進国株式①

先進国株式は、「たわらノーロード 先進国株式」と「ニッセイ外国株式インデックスファンド」をそれぞれ同額ずつ積み立てしています。理由は単純で、途中で信託報酬が安い「ニッセイ外国株式インデックスファンド」を追加したからです。

実際、信託報酬を比較すると、

「たわらノーロード 先進国株式」が約0.2%、「ニッセイ外国株式インデックスファンド」は約0.1%と0.1%の差があります。

これは結構な差だと思いましたので、「ニッセイ外国株式インデックスファンド」を導入しました。

でも、「たわらノーロード 先進国株式」も運用実績があり信用できるので残して運用しています。リバランス時に先進国株式同士の売り買いにならないように比率は今後も微調整していく予定です。

※2019年10月に確認したら、「たわらノーロード 先進国株式」と「ニッセイ外国株式インデックスファンド」の信託報酬が同じになっていました!たわらノーロードが信託報酬を競合ファンドに合わせて下げたんですかね?そして、ニッセイの方は0.002%上がってました…他も軒並み少しずつ上がってましたので、消費税分かと思います。

今後も信託報酬が安いインデックスファンドが出てくると思います。運用実績を確認して乖離がひどくなければ、新しいファンドへの切り替えも一考です。しかし、積み立てNISAの良さを生かすためにも、極力リバランス時に同一カテゴリ同士で売り買いされないようにケアしていく必要があります。これは結構手間です。実際上記の調整も結構面倒です。なので、手間と効果を考えながら新しいファンドを使うか考える必要があるため、筆者はとりあえず先進国株式はこの2本で固定しようと考えています。

※インデックス投資信託は競合に合わせて信託報酬を下げていく傾向と分かりました。なので、低コストの投信はそのまま持っておけば信託報酬下がっていく可能性が高いです。そのまま保持で問題なさそうですね。

先進国株式②(米国株式)

2021年より流行りの米国株式の、「eMAXIS Slim米国株式(S&P500)」を追加しました。これを入れる理由ですが、過去20年~現在までの相場では、先進国株式の中でも米国株が一番伸びており、GAFAMなどの株価上昇が著しいです。その株価上昇は当然上の先進国株式でも反映されますが、先進国株全体に投資している分、先進国株式では寄与率が低くなります。

一方、S&P500連動のインデックス投資では、米国の代表500銘柄の時価総額加重平均型の指数である、S&P500と連動するように投資されます。つまり、この500銘柄の成長で得られる利益を得られ、500以内の下位からの上昇する株も含めて時価総額で割った良いバランスで投資できるということです。500銘柄への集中投資とも言えますが、それだけ分散していれば、私は十分と考えています。実際、GAFAMなどは海外売上比率も高いので、米国の成長のみではなくそれ以外のGAFAMが進出している国の経済成長もGAFAMの利益として一部反映されていると考えています。

いきなり比率を上げるのは難しいですが、将来的にはポートフォリオの20%をS&P500にしていく予定です。

新興国株式

新興国株式は、「eMAXIS Slim新興国株式インデックス」を積み立てています。似たファンドで「SBI・新興国株式インデックス・ファンド」や「ニッセイ新興国株式インデックスファンド」とかもあります。eMAXIS Slimを選んだ理由は簡単です。積み立て設定当時、eMAXIS Slimの信託報酬が一番安かったからです。

他に挙げた2つのファンドもほぼ変わらないと思いますが、「SBI・新興国株式インデックス・ファンド」は指標が他の2ファンドと異なります。実際に積み立てをこちらで行う場合は念のため指標の違いの中身を確認した方がいいかもしれません(信託報酬の差がほぼないので、乗り換えはしません)。正直、指標には疎いので、実際に必要になったときに勉強するスタンスを取っています。

新興国株式の割合は2020年11月現在、6%と少なくしていますが、ちょっと失敗だったなと思っています。今後様子を見ながら、10%を目標に少しずつ上げていくかもしれません。その際は、国内株式と先進国株式、国内債券の割合を減らそうかなと思っています。

先進国債券

先進国債券は「たわらノーロード先進国債券<為替ヘッジあり>」と「ニッセイ外国債券インデックスファンド」を積み立てています。たわらノーロード<為替ヘッジあり>は完全に知識不足で設定してしまったものになります。いろいろな投資動画やサイト、書籍などで情報収集をしまして、少なくとも私のように長期投資で出口戦略を「低率or定額取り崩し」としているタイプでは、「為替ヘッジなしが正解」と考えていいみたいです。基本的に、長期で見ると、「ヘッジコスト>為替差異の緩和」となってしまい、リターンが下がる計算となりました。

現在は「ニッセイ外国債券インデックスファンド」を7%まで上げていて、今後も少しずつ為替ヘッジなしのこのファンドの割合を上げ(最終的に一本化したいです)、「たわらノーロード先進国債券<為替ヘッジあり>」の比率を下げていくつもりです。

一気にやらない理由は何となくです。基本プラスで推移しているので、売ると税金がかかるというのも一応あります。

今後も定期的に実績報告や銘柄選択の根拠を記載できたらと思います。

他にもアイネット証券のループイフダンを運用しておりますので、そちらもご興味があれば関連記事を読んでいただけると嬉しいです。

過去実績

2021年11月実績

2021年9月実績

2021年5月実績

2021年4月実績

2021年3月実績

2021年2月実績

〇おすすめ書籍紹介

今回紹介するのはコレ!

「はじめての人のための3000円投資生活」

20代、30代の方向けの投資初心者向けの書籍です。投資入門としてはかなり分かりやすい内容でした。つみたて投資についての内容なので、これから長い時間をかけて資産形成をしていく方向けです。経験者の方は内容が薄くて物足りないと思いますのでご注意を。

〇この本をおすすめできる人

- 投資(投資信託)初心者

- 投資に興味があったけれど何となく始められなかった

- 30代までのこれから資産形成したい

- 老後資金が不安

- 貯金したくてもできない

- コツコツ資産形成できる

マイナス5%ルール発動!~スポット購入のタイミングの指標~

2021年は絶好調だった米国の株価も今年はそこまで上がらない見通しです。こんな時こそ追加投資の機会!となるのですが、どこで買ったらいいか分からないですよね。私も分からないですが、ひとつの指標として使っているものがあります。それが

「マイナス5%ルール」

です。

マイナス5%ルールとは

マイナス5%ルールとは、簡単にいうと、先週の終値と今週の終値を比較したときに先週比-5%になっていたら購入を入れる。というものです。個別株では-5%なんてザラですので、これはインデックス投資の際に使う方法になります。S&P500やNASDAQ100などでyoutubuなどでも解説動画があがっています。私はS&P500でこのルールに則り取引をすることにしました。

過去の1年強のS&P500のポイント数と先週比の増減をプロットしたのが下図です。

見ての通り、-5%を下回ったのは、20年の10月末を最後に22年の1月21日までありませんでした。つまり、先週比で-5%も下がることは滅多にないことなのです。そして、このタイミングで買った場合、20年10月末のケースでは、3.5か月後には20%(年利70%超相当)の上昇、1年後には40%上昇しています。これは明らかな投資機会だと私は思いました。

実際の投資方法案

今回から試すので今後の結果次第となりますが、以下の方針で投資します。

(a)購入銘柄は「SBI-SBI・V・S&P500インデックス・ファンド」

(b)マイナス5%ルール適用時に6万円*購入

(c)購入時から+20%になったところで投資元本の6万円は解約により回収

(d)マイナス5%ルール適用の度に(投資資金があれば)6万円分追加購入

*通常は月1万円積立なので、年間予算の50%相当を増額(今年は機会が多そうなので、50%。通常相場なら100%の予定)

手持ち資金的に今スポット購入できるのは3回までです。これで年間のパフォーマンスを通常の積立投資(月1万円)と比較して評価してみたいと思います。

投信おすすめ銘柄3選比較 ~全世界株式、米国株式、NASDAQ100どれを選べばいいの~

積立投資、一括投資どちらでも人気の投資信託は(A)全世界株式(オルカン)と(B)S&P500(米国株式)、(C)NASDAQ100の3つの指数連動型投資信託ですね。今回はこれらを比較し、メインの投資先として私ならどれを選ぶのかを解説したいと思います。

各銘柄の説明

(A)全世界株式

2022年現在、投信でオールカントリー(オルカン)といえば多くの投資界隈の皆さんはeMAXIS Slim 全世界株式(オール・カントリー)だとすぐにわかると思います。ちなみに、ETF派の方はVTを選ぶと思います。これらは若干参照する指数が違いますが、値動きはほぼ一緒なので、eMAXIS Slim 全世界株式について解説します。

中身としては「全世界の大型・中型株式約3000銘柄を時価総額に則った割合で保有」していくものです。現在は米国株式が約60%を占めます。今後他国の成長や米国の衰退があれば勝手にそれらの割合が組み換えられるため、将来に亘って持ち続けても比較的安心な商品だと思っています。ただし、ここ10年くらいのような米国株の好調が今後も続いた場合、他の指数と比較して米国株の割合が低いので値上がり益が相対的に悪くなる点がデメリットとなります。

(B)S&P500

S&P500は「米国を代表する約500の企業の株価指数」です。全米の時価総額の合計の約80%を占めます。このS&P500の構成銘柄は定期的に入れ替えが行われており、常に米国の優良な500社に分散投資することができます。近年のグローバル化により、米国企業と言いつつも多くの企業が全世界で商売をしていますので、米国の景気だけではなく、世界全体の景気がある程度時価総額に反映されていると考えることができます。しかし、米国株式市場に上場していない企業については採用対象とならないので500社に分散していても米国企業に集中投資していることは変わらない、という点に注意です。

(C)NASDAQ100

NASDAQ100は「米国NASDAQ市場を代表する銘柄約100社の株価指数」です。S&P500との違いは投資する企業数もそうですが、最大の差はS&P500がニューヨーク株式市場とNASDAQ市場の銘柄を採用するのに対して、NASDAQ100はNASDAQ市場の銘柄からしか採用されないということです。そのため、S&P500と比較して分散のされ具合は銘柄数の減少以上に小さくなっていると感じます。NASDAQ100はITバブル崩壊以降、かなり堅調に推移していますが、ITバブル崩壊時には時価総額の90%以上が吹き飛んだこともあり、先に紹介した2つの指数と比較するとリスクが高い投資先となります。

各銘柄の比較

各銘柄の直近3年間の成績をまとめると下のようになります。

オルカンとS&P500はこの3年間はリスクがほぼ同じでリターンはS&P500が勝っています。一方、NASDAQはリスクが大きく、3年間累計では他の指数を大きく上回っているものの、ここ1年と半年ではどちらもS&P500にリターンで負けています。これらの比較結果を見るとS&P500をメインにした方がいいように感じますね。

どの銘柄をメインの投資先にするべきか

さて、お待ちかねのおすすめ投資先の結論ですが、投資方法によって変わります。私の結論は以下の通りです。

積立投資:S&P500

一括投資:オルカン

ちなみに、成績だけを考慮すれば一括投資もS&P500がおすすめとなります。さて、ではなぜこのような結論となったのかを説明します。

まず、積立投資(実際は数値上は一括投資も)をS&P500とする理由ですが、パフォーマンスが安定しており、現在全世界の時価総額の60%を占める米国が今後も世界経済の成長を牽引していくと考えられるためです。おそらく20年は今後も米国主導は変わらないと見ています。

次に、なぜ一括投資でオルカンを選択したかですが、これはメンタル面の安定性のためです。米国株式(S&P500)は当然ほとんどが米国企業ですので、米国中央銀行の金融政策による影響が少なからずあります。金融緩和やテーパリングなどです。これによって短期的に急騰、急落する可能性が残り、一括投資直後に急落が起こると狼狽売りなどをしてしまう可能性があります。もちろん、理屈上はそのまま持っておけば戻るわけですが、投資において感情の影響というのは大きく、減っていく資産を毎日確認しているような日々を送るのは精神上よくないですし、それが続くと仕事やプライベートにも影響が出、ツラくなって狼狽売りして退場。なんてこともあり得ます(事実、5%程度の少しの下落でもTwitter上で退場者がたくさん見られます)。S&P500とオルカンを比較するとオルカンの方が分散されている分、値動きも穏やかなので一括投資後に下落が起こった際に踏みとどまれる可能性が高いと考えました。

最後に

いかがだったでしょうか?読者は投資初心者を想定して書いていますので、最後に投資の際に心にとめていただきたいことを一つ。

「投資は負けないことが大事です。自分が思っているよりご自身のリスク許容度は小さいので、最初は最悪失っても挽回できる額で投資し、値動きになれましょう。」

以上になります。読んでいただきありがとうございました!

【ループイフダン】ハイリスクチャレンジ(再)!~20万円から始めるAUD/NZD年利30%複利運用のFX自動売買~

今年5月から始めたFX自動売買ハイリスクチャレンジを諸事情のため、ループイフダンで組みなおしました。

これは年利30%以上を狙ったハイリスク設定で20万円/1セットの運用になります。そこまで危険な設定ではないですが、暴落or暴騰が起きればロスカットする可能性はある設定です。真似する方は自己責任で。

設定について

基本的にはYukiさんのトラリピ設定を基にループイフダンに移植する感じで考えました。

売りと買いでコアとサブにレンジを分けて切り替えていくという設定です。まとめると以下のようになります。

実際の注文は右側に設定と本数を書いています。コアレンジは元の本数より1本多く注文を入れます。ループイフダンがレンジを設定できないので、買いの時に上側、売りの時に下側に一瞬レンジアウトすると、思っているより上または下側の注文が入ってしまう可能性があります。そのズレが発生するたびに修正するのは(特に境界領域を行ったり来たりしている場合)大変な手間なので、余裕を1本入れました。

ざっくりですが、それぞれのレンジの上限、下限となった場合の必要証拠金は約25万円となります。運用中に5万円は稼いで行けるかなと考え、20万円/セットを必要資金と考えています。

これを1セット、20万円からスタート!…としたかったのですが、10万円余っていて、つい出来心で0.5セット(値幅、本数をそれぞれ半分にしたもの)を同時に稼働させてしまったので、30万円から2021年10月にスタートしました。分かりにくくて申し訳ないです。

実績(10月、11月)

さて、実際の利益は以下のようになりました。

30万円(1.5セット)を基準としてリターンは計算しています。

10月決済損益:¥7,473(年利換算30%)

11月決済損益:¥11,987(年利換算48%)

合計:¥19,460(+6.5%、年利換算39%)

いろいろとイレギュラーがありましたが、開始から上々の結果を見せています。早く10万円稼いで2セットにしたいところです。年明けに追加入金するかもしれません。その際はその件もわかるように報告していきます。

これまでの運用結果のまとめも今後は作っていきたいですが、もうちょっと実績が溜まってから作成したいと思っています。

一般NISAと積立NISA、新NISAどれがお得か考える

一般NISA派、積立NISA派で意見が分かれているので、個人的な意見を記載します。

結論

私は「積立NISA」が良いと考えています。理由は同一のリターンであれば、運用期間終了後の非課税額が積立NISAの方が良いからです。

一般NISAと積立NISAの比較

では、早速計算して比較します。

前提ですが、

・一般NISAは運用可能額が年間120万円、運用期間は5年

・積立NISAは運用可能額が年間40万円、運用期間は20年

これらを年利5%で運用期間の最後まで運用するとその含み益は、

一般NISA:約33万円(120万円⇒153万円)

(新NISA:約34万円(122万円⇒156万円))

積立NISA:約66万円(40万円⇒106万円)

となり、積立NISAの方が約2倍非課税の恩恵を得ることができます。ただし、積立NISAの運用益が一般NISAの運用益を超えるのは13年後からなので、そこまで待てる人には有用。というのが正しいです。あくまで非課税の恩恵の最大化という視点で今回は比較しています。

私は余剰資金で投資しているので、忘れたころに利益が確定できればOKというスタンスです。早く資産を増やしたい!という場合はまた別の話ですので、その点はご了承ください。

ではまた。

【トラリピ】ハイリスクチャレンジ!6週目も決済1回で年利は20%台に…~60万円から始めるAUD/NZD年利30%複利運用のFX自動売買~

21年5月12日より設定しましたトラリピでのAUD/NZDペアのハイリスクチャレンジです。

これは年利30%以上を狙ったハイリスク設定で20万円/1セット×3の運用になります。そこまで危険な設定ではないですが、暴落or暴騰が起きればロスカットする可能性はある設定です。真似する方は自己責任で。

6週目の実績

60万円を元手に開始して6週目が終了しました。その実績は、

週次利益:¥939

合計決済損益:¥20,515!(年利換算29.6%)

評価損益込み:ー¥12,576(評価損益¥-33,091))

証拠金維持率:481%、実質レバレッジ:5.20倍

今週も先週に引き続き利食いは1件のみ。年利が29%とはいえ、20%台になってしまいました。今週は先週までの上昇から一転、下がってきたかなと思ったのですが、戻してきてしまってほぼ横ばいでした。買いの決済1件と決済したものを再度売りで仕掛けた1件が実績です。買いのコアレンジを上抜けしてしまったので、ここからは下がってくれないと利益が期待できないゾーンです。

今週は1.0745~1.0805で推移しました。1.080越えから一度下がって、その後1.079まで戻した感じで終わっています。買いのコアレンジは1.073を超えてレンジアウト、今は売りのコアレンジのみの範囲にいます。一度下がってきたのはよかったんですが、その後戻したのがちょっと痛いですね。これはしばらくはヨコヨコの展開が続くのかなと思っています。

これまでの運用結果は下にまとめています。毎週増えてくれるのが理想ですが、約定がない週もあってもコツコツ続けていきます。

今のところ決済なしはゼロですね。毎週1000円弱は少なくとも儲かっています。累計利益も20,000円を超えました。

AUD/NZDの現状と個人的予想

さて、今週のAUD/NZDドル ですが、上に書いたとおり、しばらくヨコヨコか、あるいは下落か…という感じですね。上昇はないかなと思っています。(希望込み。笑)

しばらくは約定回数が少なめの週が続くかもしれません。…が、そこは設定上仕方がないので、設定は弄らず、このままずっと行きます。

設定について

現在の設定

設定は売りサブレンジ、売りコアレンジ、買いコアレンジ、買いサブレンジに分けて設定をしています。コアレンジの利確幅は40pipsにしていますが、これだと毎週の約定が厳しいかもなので、来年追加資金を注入した際に追加する設定は20pipsを1本だけ入れるつもりです(心の安定用)。

設定詳細についてはこちら

トラリピの設定変更時の注意点

今回、元々は25万円で1本設定していた設定を60万円で3本に変えています。で、その際にトラリピを本数増やして再設定したのですが、これをやる時、前の設定のポジションを残すがどうか選べるのですが、ポジションを残しても決済注文はキャンセルされてしまいます。なので、これは手動で設定しなければいけないので、そこは忘れないように注意です。

次からはポジションがある設定については、再設定ではなく追加設定で同じ設定を入れて既存のポジションもしっかり決済できるように進めていくつもりです。

設定増えちゃいますが、ここは仕方ないと割り切っていきます。

証券会社について

使っている証券会社はこちら